Notícias

Notícia

Reforma tributária aumentará impostos para profissionais contábeis

Profissionais contábeis terão que pagar mais impostos para prestarem serviços

Profissionais contábeis podem ser impactados com a aprovação da Proposta de Emenda Constitucional (PEC) 45/2019, que trata sobre a reforma tributária.

Aprovado pela Câmara dos Deputados, o texto prevê a criação do Imposto sobre Bens e Serviços (IBS) , que substituirá o Imposto Sobre Serviços (ISS) e o Imposto sobre a Circulação de Mercadorias e Serviços (ICMS) , de competência dos Estados e Municípios, com alíquota única.

Com isso, apenas as atividades expressamente previstas na proposta poderão ter alíquota reduzida, como os serviços ligados à área da saúde, transporte coletivo e atividades artísticas, além de dispositivos médicos, medicamentos e insumos agropecuários.

Em entrevista ao Portal Contábeis, a assessora jurídica da FecomercioSP, Sarina Manata, explica que a medida não contempla as Sociedades Uniprofissionais (SUP), aquelas formadas por profissionais habilitados ao exercício da mesma atividade, como é o caso do contador e advogado.

“Todo aquele que presta serviço previsto na lista de serviços anexa à Lei complementar nº 116/2003, seja pessoa física (autônomo) ou jurídica, está obrigado ao recolhimento do ISS”, afirma.

Os profissionais têm regime especial de recolhimento do ISS, o que lhes permite recolher esse imposto com a aplicação da alíquota correspondente sobre uma base de cálculo fixa.

“Em regra, o imposto é pago sobre o preço do serviço, cuja alíquota é variável – de 2% a 5%. Porém, no caso da SUP, aplicável ao contador, o cálculo do imposto não é sobre o preço do serviço (regra geral), mas sobre uma base de cálculo presumida, calculada por profissional.”

Tributação para profissionais contábeis

De acordo com a advogada, o profissional contábil está sujeito há três formas de tributação pelo ISS no Estado de São Paulo:

- Profissional autônomo: desde 2009 os profissionais liberais e autônomos com inscrição no CCM como pessoa física, está isento do pagamento do ISS;

- Sociedade Uniprofissional – SUP: 5% sobre base de cálculo presumida, por profissional (sócio ou empregado), cujo valor em 2023 é de R$ 2.110,69 por profissional (até 5 profissionais)

- Pessoa jurídica: 5% sobre o preço do serviço.

Confira a tabela da SUP da Prefeitura de São Paulo:

| Descrição | Alíquota | 2023 | ||

| Profissionais habilitados | Base de Cálculo (Mensal) | ISS a pagar (Trimestral) | ||

| Contador, técnico em contabilidade, guarda-livros e congêneres (regime especial – sociedade). | 5% | Até 5 | R$ 2.110,69 por profissional | R$316,60 |

| De 6 a 10 | R$ 5.289,25 por profissional | R$793,39 | ||

| De 11 a 20 | R$ 10.578,51 por profissional | R$1.586,78 | ||

| De 21 a 30 | R$ 21.157,02 por profissional | R$3.173,55 | ||

| De 31 a 50 | R$ 31.735,53 por profissional | R$4.760,33 | ||

| De 51 a 100 | R$ 42.314,04 por profissional | R$6.347,11 | ||

| A partir de 101 | R$ 63.471,06 por profissional | R$9.520,66 | ||

No entanto, com a aprovação do texto, o regime especial do ISS (SUP) deve deixar de existir e, portanto, o contador irá pagar seus tributos sobre o preço do serviço e não mais por uma base de cálculo presumida.

SUP

Confira a relação de profissionais sujeitos a SUP:

- Médicos, inclusive análises clínicas, eletricidade médica, radioterapia, ultrassonografia, radiologia, tomografia e congêneres;

- Enfermeiros, obstetras, ortópticos, fonoaudiólogos, protéticos (prótese dentária);

- Médicos veterinários;

- Contabilidade, auditoria, guarda-livros, técnicos em contabilidade e congêneres;

- Agentes da propriedade industrial;

- Advogados;

- Engenheiros, arquitetos, urbanistas, agrônomos;

- Dentistas;

- Economistas;

- Psicólogos.

Impactos da reforma tributária

Inicialmente, a expectativa era que a alíquota dos novos tributos (IBS e CBS) fosse de 25%. Porém, estudo mais recente do Instituto de Pesquisa Econômica Aplicada (IPEA) indica a alíquota de 28,5%, considerando as exceções incluídas no texto aprovado pela Câmara dos Deputados, e proposta de manutenção da arrecadação tributária atual.

De acordo com Manata, para os profissionais optantes pelo Simples Nacional, que se mantiverem integralmente no regime único, não haverá impacto, mas isso pode mudar no caso de transferência de créditos.

“Considerando que a micro e empresa de pequeno porte só poderá transferir o crédito do IBS e CBS no montante equivalente ao cobrado no regime único, o profissional que tiver demanda de seus clientes para transferência integral de créditos, como ocorre atualmente com relação ao PIS/Cofins, independentemente do regime tributário adotado, deverão avaliar a possibilidade e recolher o IBS e CBS separadamente, como uma empresa regular, e transferir integralmente os créditos dos referidos tributos. Porém, nesse caso, haverá aumento da carga tributária e aumento do custo no cumprimento das obrigações acessórias, já que deverá cumprir as obrigações relativas ao Simples Nacional e do IBS e da CBS”, alerta.

Além disso, segundo a especialista, haverá um aumento significativo para os profissionais tributados no lucro presumido, já que a alíquota passará de 8,65% (5% de ISS + 3% de Cofins + 0,65% de PIS) para 25% (IBS + CBS).

“Apesar de os tributos atuais do lucro presumido serem cumulativos e os novos não cumulativos, ou seja, o tributo pago na cadeia anterior é compensado na seguinte, os contadores costumam ter poucas despesas dedutíveis (equipamentos, material de escritório, contas de consumo – energia e telefone etc), uma vez que sua maior despesa, em geral, é a folha de salários, que não gera crédito. Por tal razão, devem absorver quase que a integralidade da nova alíquota, seja de 25% ou até mais.”

Quando a medida passa a valer?

A Câmara dos Deputados aprovou a PEC 45/2019 no dia 7 de julho, mas ela ainda será analisada no próximo semestre pelo Senado Federal. Após a aprovação final do Congresso Nacional, ainda será necessário aprovar leis complementares, que irão, de fato, estabelecer as regras dos novos tributos, como base de cálculo e alíquotas.

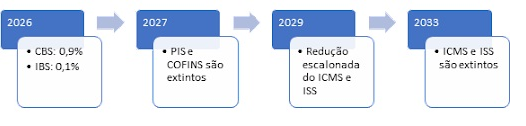

De acordo com Manata, a previsão é que em 2026 tenha início a nova sistemática de tributação, cuja transição entre o sistema atual e novo seja feita de forma gradativa, em 7 anos.

Em 2026 a CBS será cobrada à alíquota de 0,9% e o ISB no percentual de 0,1%; em 2027 serão extintos o PIS e a Cofins; a partir de 2029 há redução escalonada do ICMS e ISS; em 2033 são extintos o ICMS e o ISS, conforme mostra o gráfico abaixo.